En la edición de setiembre de 2016 del Review of Corporate Finance Studies, un journal publicado por Oxford University Press, aparece publicado mi artículo escrito con Mark Garmaise (disponible gratuitamente sin subscripción gracias a la gentileza del Editor en decidirlo así), titulado “Spillovers in Local Banking Markets”. El artículo versa sobre la relación entre instituciones financieras y empresas en el Perú en geografías muy locales, a lo largo y ancho del país por un período prolongado de años recientes. Quien tenga tiempo e interés puede leer el artículo completo, que no resumiré aquí. Me parece más relevante considerar algunos aprendizajes respecto a esa realidad cercana y a la vez misteriosa de cómo las entidades financieras conocen a las empresas.

El paradigma de cómo se da ese proceso ha tenido en la discusión académica un tono negativo.

Desde el paper seminal de Stiglitz y Weiss (1981), la discusión se ha centrado en demostrar cómo los problemas de selección adversa y riesgo moral complican el proceso mediante el cual una empresa accede a fondos para sus necesidades de inversión. La historia es simple y se resume en que aquellos que están más deseosos de un crédito bancario son justamente los más propensos a desaparecer con el dinero y nunca repagarlo. El banco entiende esto. Ante esta realidad, la curva de oferta de créditos del banco no tiene una pendiente positiva sostenida, sino una curva con quiebres y contorsiones que reflejan esa fricción de mercado. El banco no le da dinero al cliente que le ruega más insistentemente, sino al que pasa satisfactoriamente las barreras de sus modelos de análisis crediticio. En la base de estas fricciones de mercado se encuentra la asimetría de información entre empresa y banco. La empresa sabe mucho sobre sí misma, mientras que el banco no sabe casi nada sobre esa empresa y por tanto arriesga demasiado al prestarle dinero.

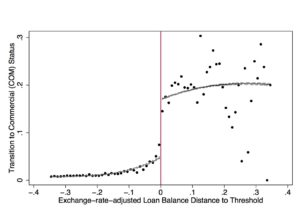

Una forma de avanzar esta discusión bastante entrampada en la literatura, desde el punto de vista empírico, es crear “shocks” de información en mercados bancarios. Eso es lo que hacemos en el paper, y la siguiente figura da una idea de cuáles son nuestros shocks.

Las empresas del sistema financiero están obligadas a pedirle información a sus empresas clientes, dependiendo de qué tipo de cliente son. Gracias a que, en la regulación de los años del mercado bancario que estudiamos (2001-2010) la regulación bancaria consideraba de manera distinta a las empresas sujetas de crédito dependiendo del umbral de cuánta deuda tenían en el sistema, nos enfocamos en crear el umbral, con algo de ruido de tipo de cambio. Me refiero a ruido haciendo mención a que si las empresas saben que van a cruzar el umbral quizás puedan empezar a maniobrar para no cruzarlo. Para solucionar ese problema, creamos una técnica (basada en empresas que tienen créditos tanto en soles como en dólares) para hallar situaciones en las que las empresas no podían predecir exactamente su umbral del próximo mes debido a cambios macroeconómicos del precio del dólar. Nuestro enfoque con estos umbrales consistió en medir impactos en las empresas que estaban justo por debajo y por arriba del umbral. Nos centramos, además, en las empresas vecinas geográficamente de esas empresas del umbral y que formaban parte de la misma red bancaria que las empresas del umbral. Así, hallamos una forma de encontrar cambios exógenos en cómo un banco llega a conocer a negocios locales: a través de conocer mejor a sus empresas vecinas, según los shocks macroeconómicos hacían que esas vecinas fueran escudriñadas más estrictamente por los bancos.

Los resultados y la discusión detallada se encuentran en el paper: encontramos spillovers positivos, lo cual implica que estos procesos de conocimiento “exógeno” o aleatorio son positivos para expandir el negocio de los bancos.

¿Puede haber una discusión más positiva sobre cómo los bancos realizan su labor y empiezan a conocer más y mejor a sus clientes empresariales? Yo pienso que sí, pero el éxito de una visión positiva depende de todos los agentes económicos.

Por ejemplo, la enseñanza social de la Iglesia Católica (compendiada magistralmente con multitud de citas) da pautas para la creación de una cultura (o “ética social”) de la confianza y de la solidaridad entre trabajadores, empresas y entidades financieras. Los entrelazamientos entre el sector real y el sector financiero pueden ser de muchos tipos, pero su florecimiento se ve bloqueado a veces por una ética social del engaño, el fraude, el ocultamiento de información, el oportunismo y otros vicios que al final del día dañan más a quien los ejerce que a quien aparentemente pierde en la transacción económica. El buen uso de la libertad de cada agente económico – y cada persona, vista con un lente no solamente económico sino integral – hará que poco a poco pasemos de una visión negativa de las fricciones en estas transacciones a una lógica positiva y esperanzadora. El Perú ganará con eso.