En el Sistema Privado de Pensiones del Perú (SPP) existen 3 fondos disponibles para los afiliados [1]: el de riesgo bajo (Fondo 1), el de riesgo moderado (Fondo 2) y el de riesgo alto (Fondo 3). Un tema interesante sería determinar si es que vale la pena cambiar constantemente de fondo durante el periodo de acumulación de nuestra cuenta individual de capitalización (CIC).

Para tratar de responder a esta pregunta resulta útil analizar primero un caso ideal. Imaginemos que la AFP nos provee de dos fondos: uno riesgoso y uno libre de riesgo. Por ejemplo, el riesgoso podría ser algo parecido al Fondo 2 o 3 mientras que el libre de riesgo es un fondo o activo que va a proporcionar siempre el mismo rendimiento. Además, la AFP nos ofrecería dos opciones para administrar nuestra CIC. En la primera opción, a la que denominaremos estrategia estática, se invertirá siempre el 100% de nuestro dinero en el fondo riesgoso y en la segunda opción, a la que denominaremos dinámica, la AFP invertirá nuestro dinero en una combinación “óptima” entre el fondo riesgoso y el libre de riesgo. La segunda estrategia es óptima en el sentido que tratará de maximizar el valor final de nuestra CIC pero ajustada por riesgo. Además, la proporción que se invierte en el fondo riesgoso (y en el activo libre de riesgo) se ajustará constantemente en función de lo que suceda con los rendimientos del fondo riesgoso y el nivel de riqueza que tengamos en la CIC en cualquier instante de tiempo.

A la riqueza ajustada por riesgo la denominaremos equivalente de certeza (CE). El CE se puede entender como la cantidad monetaria fija (sin riesgo) que nos daría la misma satisfacción que nuestro fondo individual al momento de jubilarnos. Es importante notar que el valor final de nuestro fondo individual es aleatorio pues está sujeto a la estrategia de inversión seleccionada y a los rendimientos del fondo riesgoso. Sin embargo, la estrategia dinámica siempre logrará (por diseño) el mayor valor posible de riqueza ajustada por riesgo o CE.

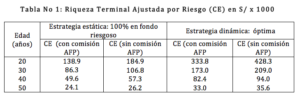

Veamos algunos números. Supongamos que el fondo riesgoso tiene un rendimiento real promedio de 5% y una desviación estándar de 8% anual mientras que el activo sin riesgo rinde 2% real al año. El afiliado aporta ininterrumpidamente S/100 (en términos reales) cada mes y se jubila a los 65 años. Asimismo, la AFP cobra 1% anual de comisión sobre el saldo y vamos a considerar un afiliado que no es muy arriesgado en sus decisiones [2]. La Tabla 1 contiene la información acerca de la riqueza final ajustada por riesgo (CE) de las dos estrategias para afiliados que entran al SPP en distintas edades. Por ejemplo, si la edad de ingreso es 20 años, el afiliado acumulará en su CIC durante 45 años.

A partir de la Tabla 1 podemos observar que en ambas estrategias la comisión de 1% de la AFP consume entre el 20% y 25% de la riqueza final (ajustada por riesgo) de un afiliado que entra al SPP a los 20 años. Mientras que para el afiliado que entra a los 40 años, la comisión por saldo consumiría entre el 12% y 18% del CE terminal de la CIC. Si asumimos la comisión de administración de 1% de la AFP y un afiliado que entra al SPP a los 20 años, el ratio de los CE generados por la estrategia estática y la dinámica (óptima) es 138.9/333.8=41.6%. Esto implica, que la estrategia estática genera solo el 40% de CE que genera la estrategia dinámica. Además, los ratios para las edades de 30, 40 y 50 años son 49%, 60% y 73%, respectivamente. Resulta claro que los beneficios de la estrategia dinámica son importantes pero disminuyen con la edad de ingreso al SPP. Es importante mencionar además que todos los ratios obtenidos resultarían independientes del aporte mensual debido la forma asumida para representar la actitud al riesgo del afiliado.

Fuente: Elaboración Propia

Podemos concluir a través de este caso simplificado que la estrategia dinámica podría generar importantes beneficios para el afiliado del SPP. Actualmente, la estrategia dinámica se deja totalmente en manos del afiliado a través de los cambios que éste pudiera realizar entre los tres fondos disponibles. Con lo cual, sería importante que las AFP pudieran ofrecer (o al menos estudiar) estrategias dinámicas de gestión de fondos de pensiones. Sin embargo, tales estrategias solo serían posibles, o tendrían un costo razonable, si la inversión del fondo riesgoso se realiza en activos líquidos que tengan bajos costos de transacción.

Acerca del autor

Luis Chávez Bedoya es Profesor Investigador del Área de Contabilidad, Finanzas y Economía de Esan Graduate School of Business. PhD y MS en Management Sciences por Northwestern University, MS en Matemáticas e Ingeniero Industrial por la Pontificia Universidad Católica del Perú. Ha sido Profesor Investigador del Departamento de Matemáticas Aplicadas y Estadística de Johns Hopkins University. Sus áreas de investigación son ingeniería financiera, teoría del portafolio y métodos cuantitativos en administración. Ha publicado artículos en revistas como Quantitative Finance, Journal of Asset Management, CEPAL Review, Estudios de Economía de la Universidad de Chile, Journal of Pension Economics and Finance, entre otras.

[1] Información a marzo de 2016. En abril de 2016 se empezará a ofrecer el Fondo 0.

[2] Vamos a asumir un afiliado con una función de utilidad del tipo constant relative risk aversion (CRRA) con aversión al riesgo moderada.